Polska polityka pieniężna dalej restrykcyjna, mimo niższych stóp

Po marcowej obniżce o 50 punktów bazowych, media obwieściły, że mamy najniższe stopy procentowych w historii. Jednak gdy spojrzymy na nie w ujęciu realnym, czyli uwzględniając inflację, okaże się, że naszą politykę pieniężną wciąż można uznawać za restrykcyjną.

Po nieoczekiwanie dynamicznym cięciu stóp przez Radę Polityki Pieniężnej na marcowym posiedzeniu, ucichły nieco głosy krytyki, formułowane pod adresem tego gremium od czasu decyzji z maja ubiegłego roku, w wyniku której stopy procentowe poszły w górę do 4,75 proc., czyli do poziomu sprzed poprzedniego spowolnienia gospodarczego. Nie brakuje jednak opinii, mówiących o potrzebie dalszego łagodzenia polityki pieniężnej. Wydają się one uzasadnione, jeśli spojrzeć nie tylko na nominalną wysokość stóp, ale na ich wielkość w ujęciu realnym, czyli po uwzględnieniu inflacji.

Nominalna wysokość podstawowej stopy procentowej jest na historycznie najniższym poziomie 3,25 proc. Jednak oprócz porównań historycznych, istotne są również inne parametry. Wciąż mamy do czynienia nie tylko z wyraźnym dysparytetem między wysokością stóp w Polsce i w większości pozostałych krajów rozwiniętych, ale też zasadniczą różnicą w sposobie prowadzenia polityki pieniężnej w czasach jednego z najpoważniejszych kryzysów finansowych i gospodarczych. Główne banki centralne obniżyły stopy procentowe do zera lub w pobliże tego poziomu, realizując koncepcję realnie ujemnego kosztu pieniądza, mającą pobudzać słabnące gospodarki i zasilać systemy finansowe tanim pieniądzem. Gdy to nie pomagało, decydowały się na ilościowe luzowanie polityki pieniężnej. W efekcie różnica między nominalnym poziomem stóp procentowych w strefie euro i w Polsce przed ostatnią obniżką wynosiła 3 punkty procentowe, a po marcowej decyzji RPP zmniejszyła się do 2,5 punktu. Tak duże rozbieżności między polityką rodzimego banku centralnego, a głównymi bankami świata powoduje mniejszą skuteczność działań RPP. W czasach globalizacji rynków finansowych rośnie wpływ czynników zewnętrznych, nawet w takiej sferze, jak polityka pieniężna. Widać to choćby na przykładzie wzmożonego napływu kapitału zagranicznego na rynek naszych obligacji skarbowych (niektóre kraje, jak np. Brazylia, zdecydowały się nawet na administracyjne ograniczenia w napływie kapitału na tamtejsze rynki). Podobnie bywa w kwestii inflacji, gdy wzrost cen surowców napędzany jest tanim pieniądzem, pompowanym przez banki centralne i tym kanałem inflacja jest importowana do innych krajów (taki mechanizm miał miejsce w Polsce od początku 2011 do połowy 2012 r., między innymi skłaniając RPP do trzymania stóp na wysokim poziomie i ich podniesienia w maju ubiegłego roku).

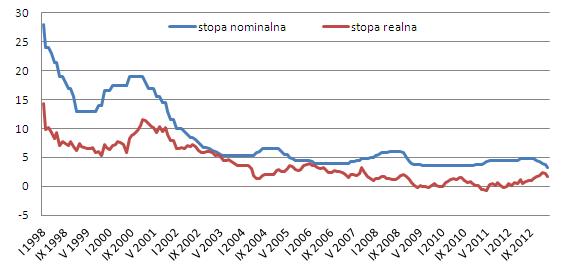

Nominalna i realna (po uwzględnieniu inflacji) stopa referencyjna (w proc.)

Źródło: na podstawie danych GUS i NBP.

Od porównań z otoczeniem zewnętrznym, bardziej istotne są relacje wewnętrzne między wysokością stóp a inflacją. Z tego punktu widzenia od połowy 2011 r. mamy do czynienia ze wzrostem realnych stóp procentowych, a więc rosnącym poziomem restrykcyjności polityki pieniężnej. Zjawisko to po części wynikało z decyzji RPP podwyższających stopy procentowe od stycznia 2011 r. do maja 2012 r. i utrzymujących je na wysokim poziomie do listopada 2012 r., po części zaś z obniżającej się inflacji.

W efekcie od września 2010 r. mieliśmy do czynienia z malejącą realną stopą procentową, pozwalającą na utrzymanie wysokiego tempa wzrostu naszej gospodarki. W styczniu i lutym 2011 r. realna stopa procentowa wynosiła 0,15 proc., a miesiąc później była już 0,55 proc. na minusie. Seria podwyżek stóp procentowych z pierwszej połowy 2011 r. szybko sprowadziła realne stopy do poziomu dodatniego, ale niezbyt wysokiego, rzędu kilku dziesiątych procent (poziom ten ograniczała rosnąca szybko inflacja, sięgająca w maju 2011 r. 5 proc.). Po podwyżce stóp z maja 2012 r. do 4,75 proc., realna stopa procentowa skoczyła z 0,5 do 1,15 proc. i wskutek spadającej inflacji, z małymi przerwami trzymała się na poziomie zbliżonym do 1 proc. Od jesieni ubiegłego roku zaczęła dynamicznie zwyżkować, w listopadzie sięgając 1,7 proc., a w styczniu 2013 r. osiągając 2,3 proc., poziom najwyższy od jesieni 2007 r., czyli od szczytu hossy i boomu gospodarczego.

Realna stopa procentowa rosła w takim tempie, mimo trwającego od listopada 2012 r. cyklu obniżek oficjalnych stóp procentowych. Świadczy to, że działania Rady Polityki Pieniężnej mają charakter nie wyprzedzający zjawiska monetarne i zachodzące w realnej gospodarce, a nadążający za nimi. Wobec zapowiedzi przerwy w cyklu łagodzenia polityki pieniężnej, będziemy mieć do czynienia z dalszym rozjeżdżaniem się poziomu nominalnych i realnych stóp procentowych. Jeśli, zgodnie ze scenariuszem zawartym w opracowanej przez ekspertów Narodowego Banku Polskiego projekcji, inflacja przez dłuższy czas będzie utrzymywać się w okolicach 1,5 proc., realna stopa procentowa osiągnie na dłużej (przy niezmienionej wysokości nominalnej stopy referencyjnej) poziom 1,75 proc. W tej sytuacji jedynym pocieszeniem może być to, że rynkowy koszt pieniądza, mierzony stawkami WIBOR, zdecydowanie się w ostatnim czasie obniża, nie przejmując się wysokimi realnymi stopami procentowymi. Jeśli jednak będziemy mieć do czynienia ze stabilizacją oficjalnych stóp na dotychczasowym poziomie i jednoczesnym spadkiem inflacji lub utrzymywaniem się jej na niskim poziomie, korzystna tendencja rynkowego kosztu pieniądza ulegnie zahamowaniu.

Przy okazji tych obserwacji, widoczna też staje się niesymetryczność reakcji Rady Polityki Pieniężnej wobec celu inflacyjnego. W momencie, gdy inflacja znajdowała się powyżej górnej jego granicy, czyli przekroczyła 3,5 proc., stopy procentowe poszły mocno w górę. W czasie, gdy mamy do czynienia ze spadkiem inflacji poniżej celu, wyznaczonego przez bank centralny, reakcje ze strony polityki pieniężnej są bardzo powściągliwe.

Roman Przasnyski, Open Finance

Newsletter

Newsletter

Była prezenterka TVN24 zaczyna pracę jako dyrektorka w PKP

Była prezenterka TVN24 zaczyna pracę jako dyrektorka w PKP  O świecie pełnym różnorodności. Recenzja serialu „Matki Pingwinów” Netfliksa

O świecie pełnym różnorodności. Recenzja serialu „Matki Pingwinów” Netfliksa  Play wymienia dekodery klientów UPC Polska

Play wymienia dekodery klientów UPC Polska  Tylu klientów straciło Legimi wskutek nowej opłaty

Tylu klientów straciło Legimi wskutek nowej opłaty  700 mln zł płynie w transzach do TVP i Polskiego Radia

700 mln zł płynie w transzach do TVP i Polskiego Radia

Dołącz do dyskusji: Polska polityka pieniężna dalej restrykcyjna, mimo niższych stóp